بهرهوریمدیریت پروژه

ارزش فعلی خالص یا NPV چست و چگونه محاسبه میشود؟

ارزش فعلی خالص که ترجمه عبارت Net present value میباشد به اختصار با عنوان NPV مورد بحث قرار میگیرد. این مبحث تفاوت بین ارزش فعلی ورودیهای نقدی و ارزش فعلی جریانهای وجه نقد در طی یک دوره زمانی را در نظر دارد. NPV در بودجهبندی سرمایه و برنامهریزی برای سرمایهگذاری، همچنین تجزیه و تحلیل سودآوری سرمایهگذاری یا پروژه پیشبینی شده، استفاده میشود.

NPV نتیجه محاسباتی است که برای یافتن ارزش امروز جریان پرداختهای آینده استفاده شده است. این شاخص ارزش زمانی پول را تشکیل میدهد و میتواند برای مقایسه گزینههای مشابه سرمایهگذاری مورد استفاده قرار گیرد. NPV به نرخ تخفیف (نرخ تنزیل یا نرخ بهره وامهای بانک) متکی است که ممکن است از هزینه سرمایه لازم برای سرمایهگذاری ناشی شود و از هرگونه پروژه یا سرمایهگذاری با NPV منفی باید خودداری شود. یک اشکال مهم در استفاده از تجزیه و تحلیل NPV این است که فرضهایی را درباره رویدادهای آینده ارائه میدهد که ممکن است قابل اعتماد نباشد.

نکات کلیدی در مورد NVP

- ارزش فعلی خالص یا NPV برای محاسبه ارزش کل جریان پرداختهای آینده استفاده میشود.

- اگر NPV یک پروژه یا سرمایهگذاری مثبت باشد، به این معنی است که ارزش فعلی تخفیف یافته تمام جریانهای نقدی آینده مربوط به آن پروژه یا سرمایهگذاری مثبت و در نتیجه جذاب خواهد بود.

- برای محاسبه NPV شما، باید جریانهای نقدی آینده را برای هر دوره تخمین بزنید و نرخ تخفیف صحیح را تعیین کنید.

درک ارزش خالص فعلی

ارزش فعلی خالص (NPV) به نظر میرسد سودآوری یک سرمایهگذاری معین را بر این اساس ارزیابی کند که یک دلار در آینده، ارزش یک دلار امروز را ندارد. پول به مرور زمان به دلیل تورم ارزش خود را از دست میدهد. با این وجود، امروز میتوان یک دلار سرمایهگذاری کرد، بازدهی کسب کرد و ارزش آینده آن را احتمالا بالاتر از دلار دریافتی در همان نقطه، در آینده تخمین زد.

NPV به دنبال تعیین ارزش فعلی جریانهای نقدی آینده، یک سرمایهگذاری بالاتر از هزینه اولیه سرمایهگذاری را به نمایش میگذارد. عنصر نرخ تنزیل فرمول NPV، جریانهای نقدی آینده را به مقدار امروز تخفیف میدهد. اگر کسر هزینه اولیه سرمایهگذاری از مجموع جریانهای نقدی در روز جاری مثبت باشد، سرمایهگذاری ارزشمند است.

به عنوان مثال

یک سرمایهگذار میتواند ۱۰۰ دلار امروز یا یک سال دیگر دریافت کند. بیشتر سرمایهگذاران حاضر نیستند دریافت ۱۰۰ دلار را امروز به تعویق بیندازند. با این حال، اگر یک سرمایهگذار میتواند ۱۰۰ دلار امروز یا ۱۰۵ دلار در یک سال دریافت کند، چه میکنید؟ نرخ بازده ۵٪ (RoR) برای یک سال انتظار ممکن است برای یک سرمایهگذار ارزشمند باشد، مگر اینکه سرمایهگذاری دیگری در مدت مشابه بیش از ۵٪ نرخ داشته باشد.

اگر یک سرمایهگذار بداند که میتواند از طریق یک سرمایهگذاری نسبتا مطمئن در سال آینده ۸٪ درآمد کسب کند، تصمیم میگیرد امروز ۱۰۰ دلار دریافت کند و نه ۱۰۵ دلار در یک سال، با نرخ بازده ۵٪. در این حالت، ۸٪ به عنوان نرخ تخفیف استفاده میشود.

NPV مثبت در برابر NPV منفی

ارزش فعلی خالص مثبت نشان میدهد که، درآمد پیشبینی شده حاصل از یک پروژه یا سرمایهگذاری – به دلار فعلی – بیش از هزینههای پیشبینی شده، همچنین به دلار فعلی است. فرض بر این است که سرمایهگذاری با NPV مثبت سودآور خواهد بود.

یک سرمایهگذاری با NPV منفی منجر به ضرر خالص میشود. این مفهوم مبنای قانون ارزش فعلی خالص است که حکم میکند فقط سرمایهگذاریهایی با مقادیر مثبت NPV باید در نظر گرفته شوند.

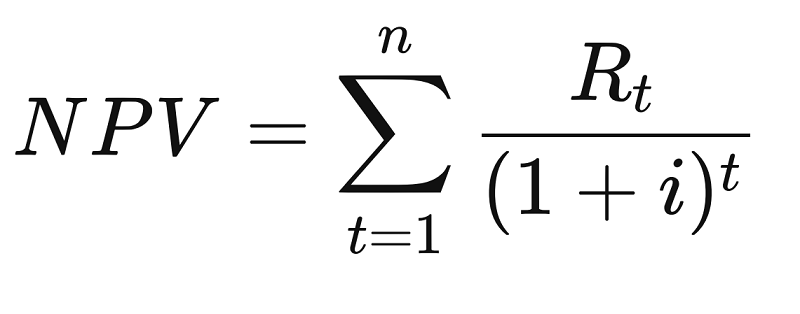

فرمول NPV

جایی که:

Rt= خالص ورودی و خروجی وجه نقد طی یک دوره زمانی (t)

i= نرخ تخفیف یا بازدهی که میتواند در سرمایهگذاریهای جایگزین بدست آورد.

T= تعداد دورههای زمانی

اگر با نشانهگذاریهای جمعبندی آشنا نیستید، در اینجا روش سادهتری برای به یاد آوردن مفهوم NPV وجود دارد:

NPV = TVECF – TVIC

جایی که:

TVECF: ارزش امروز جریانهای نقدی مورد انتظار است.

TVIC: ارزش امروز پول نقد سرمایهگذاری شده است.

نحوه محاسبه ارزش فعلی خالص

ارزش پول در حال حاضر به دلیل تورم و درآمد حاصل از سرمایهگذاریهای جایگزین، میتواند در طول مدت زمان انجام شده (در آینده) بیش از همان مقدار باشد. به عبارت دیگر، یک دلار کسب شده در آینده به اندازه یک دلار فعلی ارزش نخواهد داشت. عنصر نرخ تخفیف فرمول NPV راهی برای حساب کردن این است.

به عنوان مثال، فرض کنید که یک سرمایهگذار میتواند پرداخت ۱۰۰ دلار را امروز یا در یک سال انتخاب کند. یک سرمایهگذار منطقی تمایلی به تأخیر پرداخت ندارد. با این حال، اگر یک سرمایهگذار بتواند ۱۰۰ دلار امروز یا ۱۰۵ دلار در یک سال دریافت کند، چه میکنید؟ اگر پرداخت کننده قابل اعتماد بود، ممکن است ۵٪ اضافی ارزش انتظار را داشته باشد.

به بیان دیگر، یک سرمایهگذار ممکن است مایل باشد یک سال صبر کند تا ۵ درصد اضافی کسب کند، اما این ممکن است برای همه سرمایهگذاران قابل قبول نباشد. در این حالت، ۵٪ نرخ تخفیف است که بسته به سرمایهگذار متفاوت خواهد بود. اگر یک سرمایهگذار میدانست که میتواند از یک سرمایهگذاری نسبتا مطمئن در سال آینده ۸٪ درآمد کسب کند، حاضر به پرداخت ۵٪ نیست. در این حالت، نرخ تخفیف سرمایهگذار ۸٪ است.

در مثالی دیگر

یک شرکت ممکن است نرخ تخفیف را با استفاده از بازده مورد انتظار سایر پروژهها با سطح مشابه ریسک یا هزینه وام گرفتن پول مورد نیاز برای تأمین اعتبار پروژه تعیین کند. یک شرکت ممکن است از پروژهای اجتناب کند که انتظار میرود ۱۰ درصد در سال بازده داشته باشد در صورتی که ۱۲ درصد برای تأمین مالی پروژه هزینه میکند یا یک پروژه جایگزین ۱۴ درصد در سال بازده دارد.

تصور کنید یک شرکت میتواند در تجهیزاتی سرمایهگذاری کند که ۱۰۰۰۰۰۰ دلار هزینه داشته باشد و انتظار میرود برای پنج سال ماهیانه ۲۵۰۰۰ دلار درآمد کسب کند. این شرکت سرمایه لازم برای تجهیزات را دارد و میتواند آن را در بازار سهام با بازده مورد انتظار ۸٪ در سال سرمایهگذاری کند. مدیران احساس میکنند که خرید تجهیزات یا سرمایهگذاری در بورس سهام نیز ریسک مشابهی است.

نکته: NPV را میتوان با استفاده از جداول، صفحات گسترده (به عنوان مثال Excel) یا ماشین حسابهای مالی محاسبه کرد.

نتیجه سخن

در متن حاضر اشاره کردیم که، ارزش فعلی خالص (NPV) تفاوت بین ارزش فعلی ورودیهای نقدی و ارزش فعلی جریانهای وجه نقد در طی یک دوره زمانی را نشان میدهد. NPV در بودجهبندی سرمایه و برنامهریزی سرمایهگذاری برای تجزیه و تحلیل سودآوری سرمایهگذاری یا سود پیشبینی شده برای پروژه، استفاده میشود.